Henk-Jan Rikkerink, responsable global de Soluciones y Multiactivos de Fidelity International

¿Nos encontramos ante la normalización post-pandemia que estábamos esperando? La actividad económica ha aguantado este año a medida que los mercados laborales y la demanda de consumo han ido encontrando un equilibrio más saludable. Esta mejora de los fundamentales ha dado forma a las ideas de Fidelity International en torno a tres grandes temáticas de cara al tercer trimestre.

Aterrizaje suave y tolerancia al riesgo

El hilo conductor de lo que llevamos de 2024 han sido unos fundamentales económicos sólidos. Las señales sugieren que EE.UU. sigue en cabeza, pero Europa y el Reino Unido parecen estar saliendo del atolladero, mientras que la estabilización sostenida de China debería suponer un menor lastre para la economía mundial.

Sin embargo, la persistencia de la inflación sigue moderando las expectativas. Los datos del mercado laboral de junio fueron más sólidos de lo que le habría gustado a la Fed, pero la reducción de la inflación en mayo refuerza nuestra confianza en que los precios no volverán a acelerarse a partir de ahora. En lo que respecta a la magnitud de los posibles recortes de tipos por parte de la Fed, el abanico de posibilidades se ha reducido considerablemente desde comienzos de año. Pensamos que sigue habiendo obstáculos importantes para que comience el ciclo de recortes de tipos, pero los avances recientes en el plano de la inflación han sido

alentadores.

Un aterrizaje suave es el resultado más probable, y eso es bueno para el crecimiento mundial y para los inversores que estén dispuestos a asumir más riesgo en renta variable.

Estabilización controlada de China

No conviene perder de vista la segunda mayor economía del mundo, pese a que los inversores se mantienen alejados por ahora. Seguimos pensando que 2024 será un periodo de ‘estabilización controlada’ en China.

Las autoridades están intentando reducir el predominio del sector inmobiliario y reorientar la economía hacia el consumo y la fabricación de alto valor añadido.

Ha llevado algún tiempo a los inversores adaptarse a este cambio, sobre todo después de que la raquítica vuelta de la economía tras la pandemia enfriara los ánimos en China, pero el sentimiento ha comenzado a afianzarse, aunque a niveles bajos. La economía china está normalizándose a medida que mejora la demanda de bienes y servicios.

Los cambios en las políticas están comenzando a dar fruto en algunos ámbitos de la economía china. El más obvio es la industria, favorecida por la reactivación de la demanda exterior. Se observan también algunas señales positivas en el consumo, donde destaca el rebote del turismo.

Esta estabilización es una buena noticia para China. También supone un buen augurio para otras economías de la región y para los inversores, que respirarán aliviados ante el retroceso del sentimiento negativo que se propagó por el país en el primer semestre del año.

Es hora de ser tácticos

Los fundamentales sólidos y el fortalecimiento de China nos llevan a elevar el riesgo en nuestras carteras, y para ello se precisa de capacidad para detectar los matices: pensamos que las divergencias entre regiones y sectores probablemente serán altas en el tercer trimestre, lo que significa enfocar este riesgo de forma táctica.

Un punto de divergencia es la política monetaria en los mercados desarrollados. Como esperábamos, la zona euro ha recortado tipos antes que Estados Unidos. Aunque eso allana un poco el camino para que Europa amplíe esa dinámica positiva que ha desarrollado durante los últimos meses, el riesgo de una devaluación del euro hace que la trayectoria de relajación monetaria del Banco Central Europeo esté estrechamente ligada a la de la Fed. Pensamos que es improbable que el BCE recorte mucho más los tipos si la Fed no sigue sus pasos.

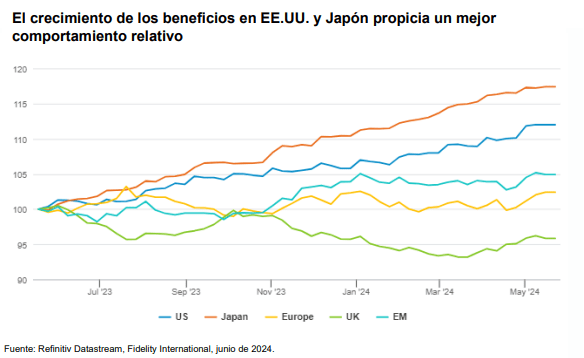

Las condiciones parecen propicias para que la renta variable estadounidense y japonesa prolonguen su buena racha. El crecimiento sólido y los saludables beneficios de la primera, sumados a los motores estructurales y las reformas empresariales de la segunda, justifican en parte el aumento de las valoraciones en estas regiones, pero no todo; así, sobre todo en EE.UU., estamos yendo más allá de las áreas más calientes del mercado para descubrir oportunidades. Los valores de mediana capitalización ofrecen un sólido potencial de crecimiento a largo plazo a precios razonables y también deberían soportar los tipos más altos.

Por sectores, cuesta ir más allá de la dinámica de beneficios de las tecnológicas y también nos gustan las revisiones al alza de los beneficios de las empresas financieras de EE.UU. y Europa.

Nos gustan los bonos convertibles, que pueden beneficiarse si continúa la dinámica en las bolsas y pueden ofrecer cierta protección si los diferenciales de deuda corporativa no se amplían de forma sustancial. Es un segmento del mercado donde cada vez se encuentran más emisores de alta calidad, también de sectores de crecimiento atractivos como la tecnología.

Encontrar vetas como estas en el mercado podría mejorar los resultados de las carteras este trimestre. La economía mundial ahora se mueve a un ritmo positivo, pero las divergencias en las políticas monetarias alimentarán las diferencias en el comportamiento de los activos.